Jak nie płacić CIT? O spółce jawnej słów kilka

Jednym ze sposobów na uniknięcie podwójnego opodatkowania dochodów spółki jest przekształcenie jej z komandytowej na jawną. Jednak wystarczy jeden mały błąd, a dochody wspólników spółki jawnej obłożone zostaną zarówno podatkiem PIT jak i CIT. Jak tego uniknąć? Jak nie płacić CIT?

Zobacz też: Zatwierdzenie sprawozdania finansowego w czasie pandemii Koronawirusa

Zapewne znaczne grono czytelników tego wpisu, przypomina sobie z dzieciństwa grę Super Mario, w której sympatyczny ludzik miał za zadanie przejść kolejne plansze gry z narastającymi poziomami trudności, zdobywając w jej trakcie punkty.

Musiał mieć się cały czas na baczności i uważać na pojawiających się wciąż znienacka wrogów. W trakcie gry była szansa na pomyłki i możliwa była jej kontynuacja pomimo utraty części „żyć”.

Nie można niestety tego powiedzieć o zasadach „gry”, jakie wyznaczył ustawodawca wspólnikom spółek jawnych. Już jedna „skucha” powoduje, że taka spółka staje się podatnikiem podatku CIT. W takim razie jak nie płacić CIT?

Kliknij i napisz do nas. Zapraszamy na konsultacje

Jak uniknąć CIT przekształcając spółkę komandytową w jawną?

Przekształcenie spółki komandytowej w spółkę jawną jest aktualnie jednym ze sposobów ochrony dochodów przed podwójnym opodatkowaniem, tj.: podatkiem dochodowym od osób prawnych (CIT) oraz osób fizycznych (PIT).

Nie należy się jednak przedwcześnie cieszyć, gdyż zarówno w trakcie procesu przekształcenia, jak również później w toku prowadzonej przez spółkę jawną działalności gospodarczej czyha na przedsiębiorców dotkliwa w skutkach pułapka. Popełniony bowiem przez nieuwagę błąd powoduje, że dochody osiągane przez wspólników spółki jawnej zostaną podwójnie opodatkowane.

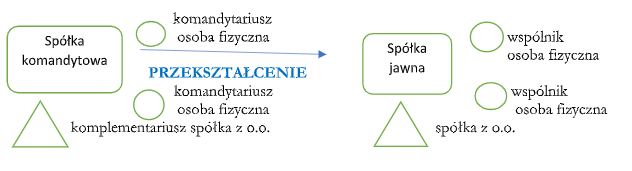

Zmiana dotychczasowej formy prowadzonej działalności następuje poprzez przekształcenie spółki komandytowej w spółkę jawną. Najszybszym i najprostszym sposobem jest zachowanie dotychczasowej struktury podmiotowej, tzn. że wszyscy dotychczasowi wspólnicy spółki komandytowej (przekształcanej) stają się wspólnikami w spółce jawnej (przekształconej).

W rezultacie w skład osobowy spółki jawnej wchodzą zarówno dotychczasowi komandytariusze, jak i komplementariusz (zwykle spółka z o.o.).

Jakie warunki należy spełnić, by uniknąć płacenia CIT?

Jak nie płacić CIT? W sytuacji, w której jednym ze wspólników spółki jawnej jest osoba prawna (spółka z o.o.), koniecznym jest spełnienie kilku istotnych warunków, aby uniknąć płacenia CIT.

Spełniając każdy z nich mamy pewność, że wszystko przebiegnie pomyślnie i dochody wspólników będą opodatkowane tylko raz.

Warunek nr 1 – Zgłoszenie informacji o wspólnikach spółki jawnej przed otwarciem jej ksiąg rachunkowych

Takie zgłoszenie powinno nastąpić do urzędu skarbowego właściwego dla miejsca siedziby spółki jawnej, a także do urzędów skarbowych właściwych ze względu na miejsce zamieszkania wspólników (o ile nie są one tożsame z urzędem skarbowym właściwym dla spółki).

Na stronie Ministerstwa Finansów dostępny już jest formularz CIT-15J wraz z załącznikiem CIT/JW, na potrzeby zgłoszenia.

Przewidziano różne terminy na złożenie takiego zgłoszenia w zależności od momentu powstania spółki jawnej.

- Termin złożenia zgłoszenia dla spółek powstałych przed 31 stycznia 2021 roku – Dla spółek jawnych powstałych przed 31 stycznia 2021roku, termin na złożenie zgłoszenia upłynął 1 lutego 2021 roku.

- Termin złożenia zgłoszenia dla spółek powstałych po 31 stycznia 2021 roku – Z kolei dla spółek jawnych powstałych po tej dacie zgłoszenie należy złożyć przed dniem otwarcia ich ksiąg rachunkowych, a zatem przed rozpoczęciem roku obrotowego.

Dla spółek jawnych powstałych w wyniku ich założenia w tej formie, sytuacja jest dość oczywista: zgłoszenie do urzędu skarbowego, względnie urzędów skarbowych powinno nastąpić pomiędzy dniem wpisu takiej spółki w rejestrze przedsiębiorców KRS, a otwarciem ksiąg rachunkowych.

Sytuacja zaś komplikuje się z praktycznego punktu widzenia, gdy spółka jawna powstaje w wyniku przekształcenia innej spółki prawa handlowego (np. spółki jawnej) i nie zdążyła z procesem przekształcenia do 31 stycznia 2021 roku.

Zarówno powstanie takiej spółki jawnej, jak również otwarcie jej ksiąg rachunkowych, które w istocie jest kontynuacją roku obrotowego przekształconej spółki, następuje z chwilą rejestracji spółki w rejestrze przedsiębiorców KRS. Odczytując wprost treść przepisów należałoby zatem dojść do wniosku, że nie jest możliwym spełnienie warunku i spółka jawna, której wpis do rejestru KRS nastąpił po 31 stycznia 2021 roku w wyniku przekształcenia innej spółki – automatycznie stanie się podatnikiem podatku CIT.

Ministerstwo Finansów dostrzegło ten paradoks i wydało wytyczne, zgodnie z którymi:

-

jeśli w trakcie procesu przekształcenia w spółkę jawną nie dojdzie do zmian w składzie osobowym wspólników (patrz powyższy diagram), bądź też nie ulegnie zmianie partycypacja w zyskach dotychczasowych wspólników, zgłoszenie powinna złożyć spółka przekształcana np. spółka komandytowa przed dniem rejestracji spółki jawnej w rejestrze przedsiębiorców KRS,

-

jeśli w trakcie procesu przekształcenia w spółkę jawną dojdzie do jednej z powyższych zmian, wówczas zgłoszenie powinna złożyć spółka jawna w terminie 14 dni od jej rejestracji w rejestrze przedsiębiorców KRS.

Kliknij i napisz do nas. Zapraszamy na konsultacje

Warunek nr 2 – Zgłoszenie informacji o każdorazowej zmianie składu osobowego wspólników spółki jawnej

Należy pamiętać, że zgłoszenie do urzędu skarbowego, bądź do urzędów skarbowych należy złożyć nie tylko w związku z przekształceniem w spółkę jawną, ale również każdorazowo w przypadku zmiany składu osobowego wspólników spółki, niezależnie od tego czy docelowo wspólnikiem stanie się osoba prawna.

W szczególności należy o tym pamiętać w przypadku np. darowania przez wspólnika swoich praw i obowiązków innej osobie, bądź w razie ich nabycia w drodze dziedziczenia. Można sobie wyobrazić taką sytuację, w której raczej nie myśli się o obowiązkach zgłoszeniowych względem organów skarbowych.

Aktualizacja informacji o wspólnikach powinna każdorazowo nastąpić w terminie 14 dni od zaistnienia zmiany w składzie osobowym spółki.

Pojawia się zatem zasadnicze pytanie, od kiedy należy liczyć powyższy termin dla spadkobierców zmarłego wspólnika: od chwili śmierci dotychczasowego wspólnika, czy też od chwili przyjęcia spadku przez spadkobiercę?

Warunek nr 3 – Aktualizacja przed rozpoczęciem każdego kolejnego roku podatkowego

Wspólnicy spółką powinni również pamiętać o obowiązku aktualizacyjnym zgłoszenia do urzędu skarbowego każdorazowo przed rozpoczęciem kolejnego roku podatkowego, jeśli w składzie osobowym spółki jest co najmniej jedna osoba prawna.

Kliknij i napisz do nas. Zapraszamy na konsultacje

Podsumowanie – Jak nie płacić CIT?

Wizja prowadzenia działalności gospodarczej w formie spółki jawnej, w której jednym z udziałowców jest np. spółka z o.o., nie napawa optymizmem.

O ile z pewnością z tą formą wiążą się korzyści podatkowe, o tyle bardzo ważnym jest pamiętać o obowiązkach i terminach zgłoszeniowych.

Warto również rozważyć ze stosownym wyprzedzeniem czasowym przekształcenie spółki komandytowej w spółkę jawną bez udziału spółki z o.o. jako jej dotychczasowego komplementariusza.

Spółki jawne, której wspólnikami są wyłącznie osoby fizyczne, nie są obarczone ryzykiem utraty preferencji podatkowej.

Taka procedura przekształcenia jest nieco dłuższa i bardziej skomplikowana, dlatego warto zwrócić się o pomoc do zawodowego prawnika specjalizującego się w prawie spółek handlowych oraz prawie podatkowym.

W tej bowiem „grze” nie można się pomylić ani razu.

Zapisz się na newsletter